A los países en dificultades, ahora mismo no les puede interesar vender participaciones estatales porque el precio será muy bajo. En lugar de ello, puede usar (ese patrimonio" para garantizar sus bonos", apunta Katainen, en declaraciones al semanario "Der Spiegel".

El primer ministro conservador argumenta que su país recurrió a esta estrategia cuando estuvo asimismo en dificultades, en la década de los años 90, y recuerda que ésta fue asimismo la propuesta defendida por su gobierno en la última cumbre de la Unión Europea (UE).

Katainen califica asimismo de "injustos" los altos intereses que España debe pagar actualmente para recapitalizarse, vistas las reformas que Madrid ha implementado ya o al menos anunciado, ante lo cual considera debe hacerse "lo necesario" para frenar el pánico en los mercados.

El jefe del gobierno finlandés se muestra, sin embargo, "muy crítico" ante una posible compra masiva de deuda española y recuerda que, hasta ahora, las operaciones del Banco Central Europeo (BCE) en esta dirección, en el mercado secundario, solo han relajado la situación "a corto plazo".

Katainen se pronuncia asimismo radicalmente en contra de dotar al futuro fondo de rescate, MEDE, de una licencia bancaria, y defiende, en cambio, una ayuda directa de ese mecanismo permanente a España como una "solución posible".

Finlandia ha condicionado hasta ahora sus aportaciones a las ayudas europeas a garantías específicas, como las que acordaron Helsinki y Madrid, a cambio de su aportación a la ayuda la banca española similar al que pactó con Grecia.

En una entrevista al diario alemán "Neue Osnabrücker Zeitung", el presidente de la OCDE, Ángel Gurría, defendía por su parte la posibilidad de que el BCE reactive su programa de compra de deuda para frenar el acoso de los mercados.

Gurría expresaba ante ese medio, ayer sábado, su confianza en que el presidente del BCE, Mario Draghi, hará "todo lo necesario" para preservar el euro y aliviar la crisis de la deuda mediante la compra de bonos de países como España e Italia.

domingo, 12 de agosto de 2012

se descarta el rescate??

El ministro de Asuntos Exteriores de Alemania, Guido Westerwelle, descarta que España vaya a requerir ayuda financiera de los fondos de rescate europeos por segunda ocasión debido a la "gran determinación" del Gobierno de Mariano Rajoy en la aprobación de reformas.

En una entrevista concedida al diario germano The Bild am Sonntag que se publica este domingo, Westerwelle sostiene que "España es un país muy sólido con una economía muy fuerte". El Gobierno de Mariano Rajoy "ha mostrado una gran determinación a la hora de aplicar las reformas", afirma el titular de Exteriores alemán. "Por eso soy tan optimista sobre España", remacha.

Westerwelle, que está pasando sus vacaciones en Mallorca, incide en que el Gobierno alemán rechaza la colectivización de la deuda europea, lo que implicaría la creación de los eurobonos. "Para mí esto no es negociable. Los eurobonos engrandecerían la crisis, no la paliaría", argumenta Westerwelle.

Esta es una de las principales demandas de España, Italia y Francia con el fin de apuntalar la confianza de los mercados financieros y poner fin a la tendencia alcista de las primas de riesgo y de los intereses de las deudas italiana y española, antes de que dichos niveles alcancen cotas "insostenibles". En este sentido, hace hincapié de nuevo en uno de los mensajes lanzados por los sectores más conservadores del Gobierno de Angela Merkel. "El euro y Europa está amenazada, no solo por la falta de solidaridad, sino también por el exceso de solidaridad", resalta Westerwelle.

"Con una responsabilidad compartida, pondremos el euro en peligro", insiste el ministro de Exteriores, en alusión a los eurobonos. No obstante, no aclara si el Gobierno alemán se opone con la misma rigidez a la compra de la deuda por parte del Banco Central Europeo, tal y como hizo a principios de este año aliviando la presión de los mercados sobre Italia y España, amparándose en la "independencia" del eurobanco

En una entrevista concedida al diario germano The Bild am Sonntag que se publica este domingo, Westerwelle sostiene que "España es un país muy sólido con una economía muy fuerte". El Gobierno de Mariano Rajoy "ha mostrado una gran determinación a la hora de aplicar las reformas", afirma el titular de Exteriores alemán. "Por eso soy tan optimista sobre España", remacha.

Westerwelle, que está pasando sus vacaciones en Mallorca, incide en que el Gobierno alemán rechaza la colectivización de la deuda europea, lo que implicaría la creación de los eurobonos. "Para mí esto no es negociable. Los eurobonos engrandecerían la crisis, no la paliaría", argumenta Westerwelle.

Esta es una de las principales demandas de España, Italia y Francia con el fin de apuntalar la confianza de los mercados financieros y poner fin a la tendencia alcista de las primas de riesgo y de los intereses de las deudas italiana y española, antes de que dichos niveles alcancen cotas "insostenibles". En este sentido, hace hincapié de nuevo en uno de los mensajes lanzados por los sectores más conservadores del Gobierno de Angela Merkel. "El euro y Europa está amenazada, no solo por la falta de solidaridad, sino también por el exceso de solidaridad", resalta Westerwelle.

"Con una responsabilidad compartida, pondremos el euro en peligro", insiste el ministro de Exteriores, en alusión a los eurobonos. No obstante, no aclara si el Gobierno alemán se opone con la misma rigidez a la compra de la deuda por parte del Banco Central Europeo, tal y como hizo a principios de este año aliviando la presión de los mercados sobre Italia y España, amparándose en la "independencia" del eurobanco

miércoles, 8 de agosto de 2012

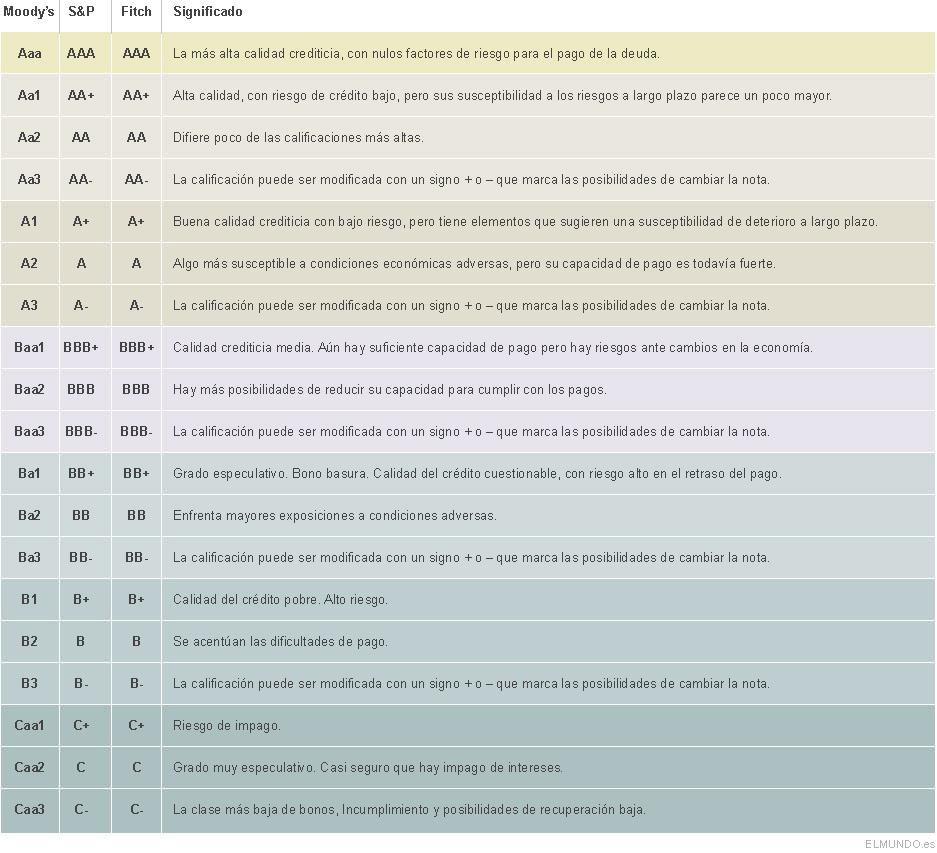

S&P sitúa en perspectiva negativa la calificación de la deuda griega y la acerca al impago

La agencia de calificación Standard & Poor's podría bajar aún más la nota de deuda de Grecia, después de que anunciase una reducción de las perspectivas para el país a "negativas".

La agencia estadounidense de rating mantiene la calificación crediticia del país en "CCC/C", pero ahora le pone un signo negativo. Esta nota supone un escalón menos a la "D", considerada como una muy probable suspensión de pagos.

"Debido a los retrasos a la hora de implementar las medidas de consolidación presupuestaria y el empeoramiento de la economía griega, consideramos que Grecia probablemente necesitará financiación adicional en 2012 bajo el programa de la Unión Europea y el Fondo Monetario Internacional (FMI)", ha señalado la agencia en su comunicado.

De este modo, "hemos revisado la perspectiva a largo plazo de Grecia a negativa -anteriormente estaba en estable- por la posibilidad de una rebaja en la calificación en caso de que el país no consiga asegurar el siguiente tramo de ayuda", fijado en 7.000 millones de euros.

S&P observa con más pesimismo las perspectivas de la economía helena que los expertos de la eurozona y del FMI. Mientras éstos estiman una contracción del Producto Interior Bruto (PIB) en torno al 4,5%, la agencia proyecta una reducción de alrededor del 10,5%.

El periódico estadounidense había informado que el Fondo Monetario Internacional quería que Grecia reduzca su endeudamiento para 2020 en un 100%.

Actualmente, su apalancamiento es del 160%. Los países de la eurozona tienen como objetivos de estabilidad un endeudamiento máximo del 60% por ciento del PIB.

La agencia estadounidense de rating mantiene la calificación crediticia del país en "CCC/C", pero ahora le pone un signo negativo. Esta nota supone un escalón menos a la "D", considerada como una muy probable suspensión de pagos.

"Debido a los retrasos a la hora de implementar las medidas de consolidación presupuestaria y el empeoramiento de la economía griega, consideramos que Grecia probablemente necesitará financiación adicional en 2012 bajo el programa de la Unión Europea y el Fondo Monetario Internacional (FMI)", ha señalado la agencia en su comunicado.

De este modo, "hemos revisado la perspectiva a largo plazo de Grecia a negativa -anteriormente estaba en estable- por la posibilidad de una rebaja en la calificación en caso de que el país no consiga asegurar el siguiente tramo de ayuda", fijado en 7.000 millones de euros.

S&P observa con más pesimismo las perspectivas de la economía helena que los expertos de la eurozona y del FMI. Mientras éstos estiman una contracción del Producto Interior Bruto (PIB) en torno al 4,5%, la agencia proyecta una reducción de alrededor del 10,5%.

Reducción de la deuda

A cambio de las ayudas internacionales, el país se ha comprometido a reducir el endeudamiento al 120% de su Producto Interior Bruto (PBI). "Es un objetivo ambicioso para Grecia hasta 2020 y nos mantenemos firmes en este acuerdo", dijo un portavoz en Bruselas, quien no confirmó las versiones del diario 'The Wall Street Journal' según las cuales el FMI pide modificaciones de los requisitos.El periódico estadounidense había informado que el Fondo Monetario Internacional quería que Grecia reduzca su endeudamiento para 2020 en un 100%.

Actualmente, su apalancamiento es del 160%. Los países de la eurozona tienen como objetivos de estabilidad un endeudamiento máximo del 60% por ciento del PIB.

Amancio Ortega pasa a ser el tercer hombre más rico del mundo

El español Amancio Ortega, dueño de la cadena de tiendas de moda Zara, se ha convertido en el tercer hombre más rico del mundo, con una fortuna de 46.600 millones de dólares (38.000 millones de euros), según el índice diario de Bloomberg.

Ortega, de 76 años, ha aumentado su fortuna este año el 32 por ciento, 11.400 millones de dólares, a pesar de la crisis en España.

El empresario gallego ha superado al presidente de la firma estadounidense de inversiones Berkshire Hatthaway, Warren Buffet, cuya fortuna asciende a 45.700 millones de dólares (37.150 millones de euros), según el Índice de Bloomberg.

La agencia estadounidense especializada en información económica, que mide a las grandes fortunas del mundo, destaca el ascenso imparable de Ortega, especialmente por su exitosa trayectoria en China y otros mercado emergentes.

"El emporio de Ortega es más concentrado que el de Buffet, cuyos negocios han ido bien recientemente, pero no todos, ha dicho Walter Hellwig, que gestiona unos 17.000 millones de dólares (13.800 millones de euros) por medio de la empresa BB & T Wealth Mangement en Alabama (EEUU).

La fortuna de Ortega está a 27.600 millones de dólares (22.500 millones de euros) de la del magnate mexicano de las telecomunicaciones Carlos Slim, el hombre más rico del mundo.

El segundo mayor millonario del planeta es el estadounidense Bill Gates, cofundador de Microsoft, cuya fortuna asciende a 63.000 millones de dólares (51.100 millones de euros).

El fundador de Inditex, matriz de Zara, que cuenta con más de 3.000 tienda de moda por todo el mundo, se convirtió el 13 de junio pasado en el más acaudalado de Europa tras superar al sueco Ingvar Kamprad, dueño de Ikea, la mayor cadena de tienda de muebles y complementos para el hogar del mundo.

El Índice de Millonarios de Bllomberg es actualizado cada día en dólares en Nueva York

Leer más: http://www.lavanguardia.com/economia/20120807/54333676753/amancio-ortega-tercer-rico-mundo.html#ixzz22yKo2a00

Síguenos en: https://twitter.com/@LaVanguardia | http://facebook.com/LaVanguardia

Ortega, de 76 años, ha aumentado su fortuna este año el 32 por ciento, 11.400 millones de dólares, a pesar de la crisis en España.

El empresario gallego ha superado al presidente de la firma estadounidense de inversiones Berkshire Hatthaway, Warren Buffet, cuya fortuna asciende a 45.700 millones de dólares (37.150 millones de euros), según el Índice de Bloomberg.

La agencia estadounidense especializada en información económica, que mide a las grandes fortunas del mundo, destaca el ascenso imparable de Ortega, especialmente por su exitosa trayectoria en China y otros mercado emergentes.

"El emporio de Ortega es más concentrado que el de Buffet, cuyos negocios han ido bien recientemente, pero no todos, ha dicho Walter Hellwig, que gestiona unos 17.000 millones de dólares (13.800 millones de euros) por medio de la empresa BB & T Wealth Mangement en Alabama (EEUU).

La fortuna de Ortega está a 27.600 millones de dólares (22.500 millones de euros) de la del magnate mexicano de las telecomunicaciones Carlos Slim, el hombre más rico del mundo.

El segundo mayor millonario del planeta es el estadounidense Bill Gates, cofundador de Microsoft, cuya fortuna asciende a 63.000 millones de dólares (51.100 millones de euros).

El fundador de Inditex, matriz de Zara, que cuenta con más de 3.000 tienda de moda por todo el mundo, se convirtió el 13 de junio pasado en el más acaudalado de Europa tras superar al sueco Ingvar Kamprad, dueño de Ikea, la mayor cadena de tienda de muebles y complementos para el hogar del mundo.

El Índice de Millonarios de Bllomberg es actualizado cada día en dólares en Nueva York

Leer más: http://www.lavanguardia.com/economia/20120807/54333676753/amancio-ortega-tercer-rico-mundo.html#ixzz22yKo2a00

Síguenos en: https://twitter.com/@LaVanguardia | http://facebook.com/LaVanguardia

EE.UU. apoya las medidas de España pero cree que hay que hacer más

El presidente del Comité de Presupuestos del Senado de Estados Unidos, Kent Conrad, ha destacado hoy que las medidas adoptadas por España "van en la buena dirección", si bien ha recalcado que todavía "queda mucho por hacer".

Así se ha expresado Conrad ante los periodistas, tras reunirse el secretario de Estado de Comercio español, Jaime García-Legaz, con una delegación del Senado de Estados Unidos en la que también ha estado presente el embajador estadounidense en España, Alan Solomont.

Conrad también ha admitido la difícil situación económica que vive España y ha pedido paciencia ante la crisis y ante unos problemas que no son exclusivos de España, ni tampoco de la zona del euro, sino que afectan a todo el mundo.

El objetivo de la visita de la delegación ha sido conocer mejor los desafíos económicos que afrontan España y los países de la zona del euro.

Esto es lo que ha explicado a los representantes estadounidenses García-Legaz, quien ha detallado las reformas acometidas por el Gobierno español y las medidas en el ámbito europeo, así como el futuro "asegurado" del euro.

García-Legaz también ha comentado que en la reunión se ha hablado de la importante inversión de 1.200 millones de euros por parte de Ford para la fabricación de modelos en la factoría de Almussafes (Valencia).

Solomont ha señalado que la llamada telefónica del pasado lunes del presidente de Estados Unidos, Barack Obama, al español, Mariano Rajoy, y la visita de la delegación, muestran la relación muy estrecha entre ambos países y que el vínculo con España es prioritario para su país.

A este respecto, también ha incidido en que el jefe de la Oficina Económica de La Moncloa, Álvaro Nadal, ha mantenido hoy un encuentro en la Casa Blanca

Así se ha expresado Conrad ante los periodistas, tras reunirse el secretario de Estado de Comercio español, Jaime García-Legaz, con una delegación del Senado de Estados Unidos en la que también ha estado presente el embajador estadounidense en España, Alan Solomont.

Conrad también ha admitido la difícil situación económica que vive España y ha pedido paciencia ante la crisis y ante unos problemas que no son exclusivos de España, ni tampoco de la zona del euro, sino que afectan a todo el mundo.

El objetivo de la visita de la delegación ha sido conocer mejor los desafíos económicos que afrontan España y los países de la zona del euro.

Esto es lo que ha explicado a los representantes estadounidenses García-Legaz, quien ha detallado las reformas acometidas por el Gobierno español y las medidas en el ámbito europeo, así como el futuro "asegurado" del euro.

García-Legaz también ha comentado que en la reunión se ha hablado de la importante inversión de 1.200 millones de euros por parte de Ford para la fabricación de modelos en la factoría de Almussafes (Valencia).

Solomont ha señalado que la llamada telefónica del pasado lunes del presidente de Estados Unidos, Barack Obama, al español, Mariano Rajoy, y la visita de la delegación, muestran la relación muy estrecha entre ambos países y que el vínculo con España es prioritario para su país.

A este respecto, también ha incidido en que el jefe de la Oficina Económica de La Moncloa, Álvaro Nadal, ha mantenido hoy un encuentro en la Casa Blanca

Alemania paga más para colocar 3.400 millones en bonos a diez años

Alemania ha colocado 3.400 millones de euros en deuda a diez años a un precio más alto que el registrado en la última subasta. El interés medio ha sido del 1,42%, frente al 1,31% de la anterior de julio, según ha informado el banco central alemán, Bundesbank.

La subasta ha contado con una fuerte demanda por parte de los inversores, que cubrió 1,8 veces la oferta, una ratio superior a la de 1,5 veces marcado en la subasta del mes pasado.En los mercados secundarios, el bono alemán ha reaccionado a la subasta de deuda con leves caídas hasta el 1,42%, después de iniciar la sesión en el 1,47%.

La valoración del mercado ha sido positiva. El analista de ING en Ámsterdam, Alessandro Giansanti, ha calificado como “bastante fuerte” los resultados de la subasta y ha indicado que ha estado apoyada por la reciente ola de ventas del bono alemán.

El bono alemán ha repuntado en las últimas semanas desde los mínimos históricos del 1,12% que llegó a tocar en julio, debido a la búsqueda de refugio de los inversores en la deuda alemana, considerada como la más segura de la eurozona, en plena tormenta bursátil por los temores sobre los países del sur, España e Italia.

Sin embargo, los últimos movimientos del BCE avanzando que hará todo lo necesario para salvaguardar la moneda única han aliviado las tensiones, lo que ha permitido el respiro en la deuda periférica y un leve aumento del interés exigido por los bonos alemanes.

Por otro otro lado, el banco central alemán precisó que ha preferido reservar de cara a su colocación posterior en los mercados secundarios un total de 600,9 millones de euros, lo que supone un 15% del total de la emisión, un porcentaje ligeramente menor a la media de las subastas celebradas este año.

Bernanke cree que la situación en Europa es "muy difícil"

El presidente de la Reserva Federal, Ben Bernanke, dijo hoy que "la situación en Europa es muy difícil" por la ausencia de una política fiscal común y la "compleja" negociación entre los países en esta crisis.

En un encuentro con profesores de todo el país, Bernanke dijo que debido a esta diferencia básica en los 17 países de la eurozona, la crisis ha llevado a que "haya países más débiles fiscalmente que están apretándose el cinturón de una manera muy fuerte, con el resultado de unas economías más débiles".No obstante, indicó, los países de la moneda común europea "tienen fuertes incentivos para hacer frente a los problemas, quieren mantener la integración política", aunque es "muy difícil y requiere muchas y duras decisiones políticas".

"Es muy complicado (la situación en la eurozona) porque hay 17 países diferentes y cada uno quiere estar seguro de que es tratado de manera justa, por lo que estamos ante una muy difícil y compleja negociación política que ya lleva en marcha un par de años", remarcó.

Bernanke recordó que una sola autoridad fiscal facilitará mucho la recuperación en Europa, al tiempo que señaló que la crisis europea y la incertidumbre que ha creado en los mercados está afectando también a la economía estadounidense.

El presidente de la Reserva Federal centró su discurso hoy en la necesidad de mejorar la educación económica de los niños y familias estadounidenses, algo que en su opinión tendrá un papel clave en la mejora del país.

En su opinión, "la educación financiera apoya no solo el bienestar individual, sino también la salud económica de nuestra nación", con especial incidencia en la planificación del ahorro y el consumo

Fitch ratifica la 'triple A' de Alemania con perspectiva 'estable'

La agencia de calificación crediticia Fitch ha confirmado este miércoles la máxima nota de solvencia a largo plazo ('AAA') de Alemania, con perspectiva 'estable', como consecuencia del robusto comportamiento de la economía germana en los dos últimos años en contraste con la frágil recuperación mundial y la intensificación de la crisis de la eurozona.

"La confirmación refleja la duradera fortaleza de crédito y el robusto comportamiento de su economía en los dos últimos años", explica la agencia, que destaca que, frente a la frágil recuperación global y el recrudecimiento de la crisis de la zona euro, "Alemania ha registrado un fuerte crecimiento del PIB y una disminución del desempleo, en parte como resultado de las reformas estructurales previamente adoptadas".No obstante, a pesar de las virtudes de la economía germana, Fitch señala que la ratio de deuda sobre el PIB se ha venido incrementando progresivamente, ya que en los últimos 13 años desde la introducción del euro, la ratio de deuda de Alemania sólo se redujo en cinco ocasiones y se mantiene por encima del 60% del PIB desde 2003.

"Tras el acuerdo para la recapitalización hasta con 100.000 millones de euros de los bancos españoles, Fitch considera que se ha incrementado significativamente la probabilidad de que haya que desembolsar la totalidad de los 440.000 millones del fondo de rescate (FEEF), por lo que, dado que la garantía máxima aportada por Alemania es de 211.000 millones, esto podría suponer un incremento de siete puntos de la ratio de deuda", señala la agencia.

Asimismo, Fitch puntualiza que Alemania sigue expuesta al "componente sistémico" de la crisis, por lo que un significativo empeoramiento de la recesión en sus principales socios comerciales dentro de la eurozona podría arrastrar también a Alemania a la recesión, lo que conllevaría implicaciones negativas para su posición fiscal.

"Además, la aportación de contribuciones significativas adicionales a los fondos de rescate podría elevar la ratio de deuda de Alemania por encima del 90% del PIB, cerca del límite máximo que Fitch considera apropiado con la máxima nota de solvencia, por lo que la materialización de estos riesgos presionaría a la baja la nota germana", explica la agencia.

El anuncio de Fitch llega apenas horas después de que Standard & Poor's amenazara con rebajar la calificación de la deuda soberana griega, actualmente situada en 'CCC', al otorgarle una perspectiva 'negativa' desde 'estable' ante la posibilidad de que el Ejecutivo heleno necesite "financiación adicional" este mismo año a causa del "empeoramiento" de su evolución económica

Los inversores recogen beneficios pero el Ibex salva los 7.100 puntos

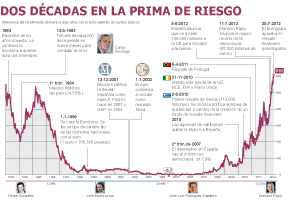

Los inversores se han mostrado prudentes y han optado por la recogida de beneficios tras las fuertes subidas de los últimos días. El Ibex cierra con una caída del 0,84% hasta los 7.150,20 puntos. El recorte ha llegado a ser superior al 2% por la presión en el mercado de la deuda, pero el rally de última hora ha permitido al selectivo moderar la caída. La rentabilidad del bono a diez años, que ha llegado a superar el 7%, se queda al cierre en el entorno del 6,9% y la prima de riesgo, por debajo de los 550 puntos básicos.

Sin demasiados argumentos para continuar con las alzas, el Ibex se ha tomado un descanso en la sesión de hoy. El selectivo consiguió cerrar ayer por encima de los 7.200 puntos, nivel donde tiene una fuerte resistencia. Hoy ha perdido esta cota en una sesión de lógica recogida de beneficios, según los analistas, después de que el Ibex acumulara una revalorización del 13,14% en las tres últimas sesiones. El optimismo por el convencimiento de que el BCE tomará medidas en pocas semanas para contener la crisis de deuda en la zona euro, se ha tornardo en cautela a la espera de que las expectativas se transformen en hechos. Además, la tensión ha regresado al mercado de deuda, con la rentabilidad del bono español de nuevo en el 7%. De este modo, la caída del selectivo llegó a alcanzar el 2%. Sin embargo, tras una cierta relajación de la prima de riesgo por la tarde, el índice ha experimentado un pequeño rally de última hora y ha reducido el recorte a menos del 1%.En el Ibex, Bankia ha sido la estrella de la sesión. Se ha disparado un 24,44% hasta los 1,268 euros ante la posibilidad de que su recapitalización esté cerca. Indra también ha saldado la sesión con avances del 1,35%. Telefónica, que ha cerrado plana, y Santander (-0,13%) han impedido que el descenso del selectivo fuera mayor. En terreno negativo ha destacado Amadeus, con un recorte del 6,57%, después de Nomura colocara un 6,6% del capital del proveedor tecnológico para la industria de viajes propiedad de Iberia a 16,50 euros, frente a los 17,44 euros a los que cerró ayer.

Por su parte, Abertis se ha anotado un alza del 0,19% después de aceptar la oferta de Tagus por el 15% del capital de Brisa, operación que tendrá un impacto positivo de 97 millones en su cuenta de resultados.

martes, 31 de julio de 2012

Continúa la fuga de capital extranjero

España se ha convertido en un país tóxico, los inversores extranjeros no quieren ni oír hablar de él. Ni ingentes paquetes de recortes de gastos, ni fuertes subidas de ingresos, ni un rescate para la banca... Solo el presidente del Banco Central Europeo (BCE), Mario Draghi, simplemente con su voz, ha sido capaz de aplacar a los mercados. Pero los meses pasados fueron de color gris oscuro tirando a negro.

La prima de riesgo es el termómetro más visible del temor que causa y los datos de la balanza de pagos confirman que el dinero foráneo volvió a salir en desbandada el pasado mayo, según la balanza de pagos presentada hoy por el Banco de España. Y eso que en mayo el riesgo país -la diferencia entre lo que ha de pagar España por financiarse a 10 años frente al sacrosanto bund alemán al mismo plazo- se mantuvo por debajo de los 540 puntos. Un nivel estratosférico, al igual que el actual que divaga alrededor de los 530, pero lejos del récord de la época euro que rozó la semana en los 650 puntos.

Los inversores extranjeros sacaron de España 41.100 millones de euros en total en mayo, mes en el que estallaron los problemas de BFA-Bankia, que han desembocado con su posterior nacionalización. De esta cantidad, 12.200 millones fueron ventas de acciones y, especialmente, de deuda pública, que supone alrededor del 80% del mencionado importe; los 28.900 millones restantes fueron principalmente salidas de depósitos y cancelaciones de préstamos del exterior al sistema financiero nacional. La banca extranjera continúa con su política del puño cerrado hacia la banca española.

La mala señal es que la desconfianza de los propios españoles en el sistema financiero español se agrava. Retiraron 18.720 millones de europs, que incluyen tanto depósitos como préstamos de la banca nacional a sus colegas extranjeros. La cantidad que ha salido supone un gran aumento respecto al importe que se marchó en abril: 4.643 millones. La buena noticia (las cursivas no son casualidad) está en que, en cuanto a inversiones de cartera (deuda pública principalmente como hemos explicado), los españoles se trajeron 3.191 millones de euros. Es decir, vendieron activos fueros (deuda alemana, por ejemplo) para entrar en deuda soberana nacional o acciones.

Espantada equivalente al 30% del PIB en 12 meses

Muy lejos quedan los registros conseguidos entre los años 2004 y 2007, cuando los inversores extranjeros llegaban a España atraídos por la seguridad del paraguas del euro e inyectaban en el país hasta 26.500 millones de euros en un solo mes en deuda y acciones, como pasó en junio de 2005. La prima de riesgo era entonces testimonial y la financiación llovía del cielo desde los sistemas financieros del norte de Europa. Nada parecido a la situación actual. Los Pirineos se han convertido en una frontera. No entra dinero; solo sale.

La alerta roja saltó marzo, cuando el capital extranjero huyó a un ritmo no visto desde la quiebra de Lehmam Brothers, en septiembre de 2008. Pero las malas noticias vienen desde mucho más atrás. Las ventas de inversiones de cartera (principalmente bonos y deuda) de los inversores foráneos fueron de 133.200 millones en los últimos 12 meses, y si a esta cantidad se suma la partida de otras inversiones (depósitos y financiación al sistema financiero) la huida de los últimos 12 meses se coloca en más de 321.000 millones de euros. La cifra es realmente alarmente, puesto que supone el 30% del Producto Interior Bruto (PIB) español en 2011, de 1,07 billones de euros, según los datos del Instituto Nacional de Estadística

La prima de riesgo es el termómetro más visible del temor que causa y los datos de la balanza de pagos confirman que el dinero foráneo volvió a salir en desbandada el pasado mayo, según la balanza de pagos presentada hoy por el Banco de España. Y eso que en mayo el riesgo país -la diferencia entre lo que ha de pagar España por financiarse a 10 años frente al sacrosanto bund alemán al mismo plazo- se mantuvo por debajo de los 540 puntos. Un nivel estratosférico, al igual que el actual que divaga alrededor de los 530, pero lejos del récord de la época euro que rozó la semana en los 650 puntos.

Los inversores extranjeros sacaron de España 41.100 millones de euros en total en mayo, mes en el que estallaron los problemas de BFA-Bankia, que han desembocado con su posterior nacionalización. De esta cantidad, 12.200 millones fueron ventas de acciones y, especialmente, de deuda pública, que supone alrededor del 80% del mencionado importe; los 28.900 millones restantes fueron principalmente salidas de depósitos y cancelaciones de préstamos del exterior al sistema financiero nacional. La banca extranjera continúa con su política del puño cerrado hacia la banca española.

La mala señal es que la desconfianza de los propios españoles en el sistema financiero español se agrava. Retiraron 18.720 millones de europs, que incluyen tanto depósitos como préstamos de la banca nacional a sus colegas extranjeros. La cantidad que ha salido supone un gran aumento respecto al importe que se marchó en abril: 4.643 millones. La buena noticia (las cursivas no son casualidad) está en que, en cuanto a inversiones de cartera (deuda pública principalmente como hemos explicado), los españoles se trajeron 3.191 millones de euros. Es decir, vendieron activos fueros (deuda alemana, por ejemplo) para entrar en deuda soberana nacional o acciones.

Espantada equivalente al 30% del PIB en 12 meses

Muy lejos quedan los registros conseguidos entre los años 2004 y 2007, cuando los inversores extranjeros llegaban a España atraídos por la seguridad del paraguas del euro e inyectaban en el país hasta 26.500 millones de euros en un solo mes en deuda y acciones, como pasó en junio de 2005. La prima de riesgo era entonces testimonial y la financiación llovía del cielo desde los sistemas financieros del norte de Europa. Nada parecido a la situación actual. Los Pirineos se han convertido en una frontera. No entra dinero; solo sale.

La alerta roja saltó marzo, cuando el capital extranjero huyó a un ritmo no visto desde la quiebra de Lehmam Brothers, en septiembre de 2008. Pero las malas noticias vienen desde mucho más atrás. Las ventas de inversiones de cartera (principalmente bonos y deuda) de los inversores foráneos fueron de 133.200 millones en los últimos 12 meses, y si a esta cantidad se suma la partida de otras inversiones (depósitos y financiación al sistema financiero) la huida de los últimos 12 meses se coloca en más de 321.000 millones de euros. La cifra es realmente alarmente, puesto que supone el 30% del Producto Interior Bruto (PIB) español en 2011, de 1,07 billones de euros, según los datos del Instituto Nacional de Estadística

lunes, 30 de julio de 2012

Bruselas espera que España envíe en los próximos días el plan fiscal 2013-2014

La Comisión Europea (CE) afirmó hoy que confía en que España le envíe "en los próximos días" el plan presupuestario para 2013 y 2014, que detallará las medidas que tomará el país para controlar el déficit.

"No tenemos motivos para dudar de que España remitirá el plan en los próximos días", señaló en declaraciones a la prensa el portavoz comunitario Antoine Colombani.España tiene en principio hasta mañana de plazo para hacer llegar a Bruselas el conjunto de medidas para los próximos dos años.

El envío de este plan presupuestario plurianual antes de finales de mes es una de las condiciones que impusieron los socios de la zona del euro a España a cambio de darle un año más, hasta 2014, para reducir el déficit público del 8,9 % actual a menos del 3 %.

El Eurogrupo aceptó en julio una senda más flexible para la reducción del déficit español, de manera que el país no tendrá que rebajar este año su déficit hasta el 5,3 %, como estaba inicialmente previsto, sino que bastará con que se sitúe en el 6,3 %.

En 2013, el déficit tendría que bajar hasta un 4,5 %, para disminuir, finalmente, hasta un 2,8 % en 2014.

Con la exigencia a España de entrega del plan bianual, los socios del euro quieren asegurarse de que el país cuenta con una estrategia presupuestaria a medio plazo que especifique plenamente las medidas estructurales necesarias para lograr la corrección del déficit excesivo de aquí a 2014, como indicaron en julio.

Sin embargo, fuentes comunitarias rehusaron precisar hoy los elementos que debe incluir el plan bianual español, ni si deberá contener medidas concretas de ajuste o techos de gasto precisos.

Montoro: el déficit hasta junio se situará en torno al 4% bruto de PIB

El ministro de Hacienda y Administraciones Públicas, Cristóbal Montoro, ha avanzado hoy que el déficit de la Administración General del Estado hasta junio se situará en torno al 4% o un "poquito más" del PIB en términos de contabilidad nacional, por lo que ha confiado en que se cumplirá el objetivo del déficit para 2012.

Así lo ha anunciado Montoro en la rueda de prensa posterior a la reunión del Consejo Nacional de la Administración Local (CNAL), en donde ha explicado que en términos homogéneos se sitúa en el 2,5% del PIB, pero que en términos brutos ese déficit "está inflado por el mayor gasto, como viene siendo habitual por las transferencias a las comunidades autónomas o a la Seguridad Social", ha dicho.Según ha explicado, el dato concreto se dará a conocer mañana durante una rueda de prensa, pero ha avanzado que las transferencias a otras administraciones han sido de 15.000 millones de euros.

El Ibex rebota el 14,2% en cuatro sesiones y reconquista el 6.800

La euforia se mantiene tras el fin de semana. Los inversores descuentan que el BCE tomará medidas de ayuda el próximo jueves y las bolsas europeas prosiguen su rally. En el caso del Ibex, el selectivo ha cerrado en los 6.8001,80 puntos, tras un avance del 2,78%, lo que acumula una subida en cuatro sesiones del 14,2%. En el mercado de deuda, la prima de riesgo cae hasta el entorno de los 525 puntos básicos, con la rentabilidad del bono a diez años en el 6,64%. El sector financiero ha sido el principal impulsor del índice con subidas superiores al 4% en los dos grandes bancos.

Los principales índices bursátiles comienzan la semana con nuevas alzas con la esperanza de que el BCE adopte medidas para tranquilizar a los mercados. En este sentido, los inversores descuentan que el Banco Central Europeo reanudará el programa de compra de bonos. Desde que el jueves Mario Draghi asegurara que "hará todo lo que sea necesario para salvar la zona euro" el índice gana más del 13%. Jean Claude Juncker, presidente del Eurogrupo, ha dado hoy más esperanzas a los inversores al asegurar que el fondo de rescate temporal (FEEF) actuará con el BCE para aplacar las tensiones de los mercados.La subida del mercado contrasta con los malos datos macroeconómicos españoles. El PIB preliminar del segundo trimestre presenta una caída del 0,4% de abril a mayo, con la inflación en el 2,2%.

En el Ibex las subidas han estado encabezadas por IAG (+8,09%). Entre los grandes valores destacan los avances de Inditex (+4,15%), que ha cerrado en máximos históricos en 86,55 euros por acción, y del sector financiero. BBVA se ha anotado una subida del 4,27% y Santander, del 4,06%; Bankia se ha revalorizado el 5,75%, Bankinter, el 4,37%, Popular, el 3,81%, y Caixabank, del 3,67%.

El Ibex ha hecho frente al nuevo aluvión de recortes de precios objetivos por parte de las firmas de análisis. Entre ellos, Natixis a Caixabank (2,2 desde 2,5 euros), Deutsche Bank a Red Eléctrica (35 desde 39) e Indra (10,50 desde 11,50), Credit Suisse a FCC (7 desde 9 euros) y JPMorgan a Mediaset (5,10 desde 5,40) y Antena 3 (5,10 desde 6,40).

Hoy, el secretario del Tesoro de Estados Unidos, Timothy Geithner, que se ha reunido con el ministro alemán de Finanzas, Wolfgang Schäuble, ha mostrado su confianza en que las autoridades tomen las medidas necesarias para estabilizar la situación. Posteriormente, se reúne con el presidente del BCE, Mario Draghi. Aunque el día clave en esta semana es el jueves, en el que se reúne el BCE; el Tesoro subasta bonos y el presidente del Gobierno, Mariano Rajoy, se reúne con su homólogo italiano, Mario Monti.

La maldición del triple apalancamiento: España, condenada a una larga recesión

La agencia de calificación crediticia Standard & Poor's (S&P) prevé

que la economía española se contraiga un 1,7% este año y un 0,6% el próximo, en

comparación con su anterior estimación del 1,5% para 2012 y el 0,5% para 2013,

ya que las medidas para reducir el endeudamiento de los sectores público y

privado dificultan el regreso al crecimiento.

En su informe La maldición de las tres Ds: el triple desapalancamiento arrastra a Europa a una mayor recesión, S&P también señala que en un escenario adverso, al que da una probabilidad del 40%, la economía española se contraería un 2,3% este año y un 1,6% en 2013.

La agencia señala que el desapalancamiento que se está llevando a cabo en casi toda Europa de forma simultánea en la administración pública, los hogares y el sector bancario está limitando el crecimiento económico. Además, añade que la situación es más complicada para aquellos países que tienen un elevado nivel de endeudamiento tanto en el sector público como en el privado.

El economista jefe de S&P para Europa, Oriente Medio y África, Jean-Michel Six, explica que este proceso ha alcanzado diferentes grados según el sector y el país, pero en general espera que lleve varios años completarlo. "Esto incrementa la probabilidad de que 2013 sea otro año muy débil para el crecimiento en el mejor de los casos", añade.

Respecto a España, la agencia señala que, pese a la fortaleza de las exportaciones, su nivel no es lo suficientemente grande para compensar la caída en el sector de la construcción, lo que a su vez ha elevado el número de desempleados en los últimos años. S&P tampoco cree que el consumo pueda ayudar a remontar el crecimiento, dado el alto desempleo y el todavía elevado endeudamiento de los hogares, así como por el hecho de que los ajustes están afectando a los ingresos de los españoles.

"La reducción conjunta de la deuda en los sectores público y privado en España nos lleva a pensar que un regreso a un crecimiento económico positivo sea algo remoto", añade.

Según la agencia, los últimos datos económicos sugieren que la mayoría de las economías europeas están volviendo a la recesión y que los principales países de la eurozona se están viendo cada vez más afectados.

En su opinión, parte de esta debilidad puede atribuirse a un entorno de comercio global más suave, ya que la demanda procedente de los mercados emergentes se está recuperando de forma lenta, aunque cree que los principales motivos son "esencialmente internos".

Esta continuada debilidad de la actividad económica ha llevado a la agencia a revisar a la baja su previsiones para la eurozona y algunos de sus países miembros, así como para Reino Unido. En el caso de la zona euro, prevé que se contraiga seis décimas este año y que crezca cuatro décimas el próximo, frente al estancamiento para 2012 y el incremento del 1% del PIB en 2013 de su anterior estimación.

En el caso de Francia, ha recortado en dos y tres décimas su previsión para 2012 y 2013, respectivamente, hasta un 0,3% este año y un 0,7% el próximo, mientras que Italia prevé ahora que se contraiga un 2,1% este año y cuatro décimas el próximo.

En el caso de Reino Unido, ha recortado su previsión de incremento del PIB en 2012 hasta el 0,3%, pero advierte de la incertidumbre de este dato tras conocerse la contracción de siete décimas en el segundo trimestre, que podría llevar a la economía británica a un estancamiento este año.

Sin embargo, la agencia también avisa de los riegos a la baja, que sitúan en un 40% la probabilidad de una "verdadera doble recesión en 2013", especialmente si se retrasa la recuperación de la demanda global por la situación de los mercados emergentes, si alguno de los principales países de la eurozona pierde el acceso a los mercados o si la caída de la demanda de los consumidores es más pronunciada de los previsto.

En este escenario adverso, la eurozona se contraería un 1% en 2012 y un 0,8% en 2013, año en el que se produciría una estancamiento de la economía alemana y en el que el PIB de Francia se contraería siete décimas, el de Reino Unido tres décimas y el de Italia un 1,3%.

En su informe La maldición de las tres Ds: el triple desapalancamiento arrastra a Europa a una mayor recesión, S&P también señala que en un escenario adverso, al que da una probabilidad del 40%, la economía española se contraería un 2,3% este año y un 1,6% en 2013.

La agencia señala que el desapalancamiento que se está llevando a cabo en casi toda Europa de forma simultánea en la administración pública, los hogares y el sector bancario está limitando el crecimiento económico. Además, añade que la situación es más complicada para aquellos países que tienen un elevado nivel de endeudamiento tanto en el sector público como en el privado.

El economista jefe de S&P para Europa, Oriente Medio y África, Jean-Michel Six, explica que este proceso ha alcanzado diferentes grados según el sector y el país, pero en general espera que lleve varios años completarlo. "Esto incrementa la probabilidad de que 2013 sea otro año muy débil para el crecimiento en el mejor de los casos", añade.

Respecto a España, la agencia señala que, pese a la fortaleza de las exportaciones, su nivel no es lo suficientemente grande para compensar la caída en el sector de la construcción, lo que a su vez ha elevado el número de desempleados en los últimos años. S&P tampoco cree que el consumo pueda ayudar a remontar el crecimiento, dado el alto desempleo y el todavía elevado endeudamiento de los hogares, así como por el hecho de que los ajustes están afectando a los ingresos de los españoles.

"La reducción conjunta de la deuda en los sectores público y privado en España nos lleva a pensar que un regreso a un crecimiento económico positivo sea algo remoto", añade.

Europa vuelve a la recesión

Según la agencia, los últimos datos económicos sugieren que la mayoría de las economías europeas están volviendo a la recesión y que los principales países de la eurozona se están viendo cada vez más afectados.

En su opinión, parte de esta debilidad puede atribuirse a un entorno de comercio global más suave, ya que la demanda procedente de los mercados emergentes se está recuperando de forma lenta, aunque cree que los principales motivos son "esencialmente internos".

Esta continuada debilidad de la actividad económica ha llevado a la agencia a revisar a la baja su previsiones para la eurozona y algunos de sus países miembros, así como para Reino Unido. En el caso de la zona euro, prevé que se contraiga seis décimas este año y que crezca cuatro décimas el próximo, frente al estancamiento para 2012 y el incremento del 1% del PIB en 2013 de su anterior estimación.

En el caso de Francia, ha recortado en dos y tres décimas su previsión para 2012 y 2013, respectivamente, hasta un 0,3% este año y un 0,7% el próximo, mientras que Italia prevé ahora que se contraiga un 2,1% este año y cuatro décimas el próximo.

En el caso de Reino Unido, ha recortado su previsión de incremento del PIB en 2012 hasta el 0,3%, pero advierte de la incertidumbre de este dato tras conocerse la contracción de siete décimas en el segundo trimestre, que podría llevar a la economía británica a un estancamiento este año.

Sin embargo, la agencia también avisa de los riegos a la baja, que sitúan en un 40% la probabilidad de una "verdadera doble recesión en 2013", especialmente si se retrasa la recuperación de la demanda global por la situación de los mercados emergentes, si alguno de los principales países de la eurozona pierde el acceso a los mercados o si la caída de la demanda de los consumidores es más pronunciada de los previsto.

En este escenario adverso, la eurozona se contraería un 1% en 2012 y un 0,8% en 2013, año en el que se produciría una estancamiento de la economía alemana y en el que el PIB de Francia se contraería siete décimas, el de Reino Unido tres décimas y el de Italia un 1,3%.

miércoles, 25 de julio de 2012

depreciar el EURO ??

El Financial Times publica un interesante editorial rubricado por

Martin Feldstein, profesor de Economía de la Universidad de Harvard y uno de los

más famosos críticos del euro, donde se pone de manifiesto que una depreciación

de la moneda europea podría salvar a España y a Europa de ahogarse en la marea

de problemas que truenan sobre el viejo continente. ¿Debe

España dejar el euro?

"El euro ha caído en el último año un 15% en relación con el dólar estadounidense", indica Feldstein. "Si cayera un 15% más, casí alcanzaría la paridad con la moneda estadounidense y seguiría situándose un 20% por encima de su mínimo histórico de 84 centavos de dólar", añade.

En este contexto, "un valor más bajo del euro reduciría los precios de las exportaciones de la ?urozona y elevaría el coste de las importaciones" algo que reduciría o elminaría los déficit por cuenta corriente de los países periféricos de Europa, señala el editorial. Cabe recordar, para entender este punto, que aproximadamente la mitad del comercio de los países periféricos es con países fuera de la zona euro.

Es por ello que, además, la debilidad del euro también podría impulsar las exportaciones netas de Alemania, aumentaría los salarios alemanes así como los precios en el país germano y reduciría el desequilibrio comercial en la zona euro.

Feldstein indica que el aumento neto de las exportaciones en los países periféricos tendria un efecto positivo sobre su Producto Interior Bruto (PIB), ya que corregiría en cierta forma las recesiones causadas por el aumento de los impuestos y los recortes en el gasto del gobierno.

En este contexto sería más fácil políticamente hablando lograr las consolidaciones fiscales necesarias. Al mismo tiempo, el paso de una recesión al crecimiento aumentaría los ingresos empresariales y el empleo, además de reducir el volumen de créditos morosos e impagos de hipotecas que sufren los bancos, algo que reducirá sus pérdidas y facilitará su recapitalización.

Feldstein indica que el continuo descenso del euro refleja la percepción del mercado de que la zona del euro podría desintegrarse. Los inversores no dudan en recordar la rapidez con la que una moneda puede caer, indica el profesor de Harvard al recordar que el euro cayó casi un 30% frente al dólar en aproximadamente un año y se redujo en un 25% frente a la libra británica durante los seis primeros meses de 2008.

Es por ello que el descenso del euro puede ocurrir sin una acción específica por parte del Banco Central Europeo. Aún así, Feldstein recomienda un nuevo cambio de política por parte del BCE que fomente una política monetaria "más laxa" que acelere de forma controlada la bajada del euro.

Además, el profesor cree que no habría grandes problemas con EEUU, ya que si bien se vería afectado por la mejora de las exportaciones europeas, el impacto en su economía sería relativamente pequeño, ya que el comercio con la Eurozona no llega a suponer el 5% del PIB de EEUU. Por ello, asegura que no hay razón para esperar una reacción de Washington, quien por otro lado tiene pocas armas a su disposición (ya bajó los tipos al 0% y se embarcó en políticas de estímulo monetario).

Tras exponer su tesis, Feldstein deja claro que como indicó hace 20 años, "la imposición de una moneda única en un grupo heterogéneo de países fue un error". En este sentido explica que Europa no tiene el tipo de movilidad geográfica y las transferencias automáticas entre los países ricos y pobres que permiten a EEUU operar con una moneda única. Sin embargo, mientra que "la creación de la zona del euro fue un error económico", la disolución actual de la moneda única "sería muy costoso para los gobiernos, los inversores y los ciudadanos".

"El euro ha caído en el último año un 15% en relación con el dólar estadounidense", indica Feldstein. "Si cayera un 15% más, casí alcanzaría la paridad con la moneda estadounidense y seguiría situándose un 20% por encima de su mínimo histórico de 84 centavos de dólar", añade.

En este contexto, "un valor más bajo del euro reduciría los precios de las exportaciones de la ?urozona y elevaría el coste de las importaciones" algo que reduciría o elminaría los déficit por cuenta corriente de los países periféricos de Europa, señala el editorial. Cabe recordar, para entender este punto, que aproximadamente la mitad del comercio de los países periféricos es con países fuera de la zona euro.

Es por ello que, además, la debilidad del euro también podría impulsar las exportaciones netas de Alemania, aumentaría los salarios alemanes así como los precios en el país germano y reduciría el desequilibrio comercial en la zona euro.

Feldstein indica que el aumento neto de las exportaciones en los países periféricos tendria un efecto positivo sobre su Producto Interior Bruto (PIB), ya que corregiría en cierta forma las recesiones causadas por el aumento de los impuestos y los recortes en el gasto del gobierno.

En este contexto sería más fácil políticamente hablando lograr las consolidaciones fiscales necesarias. Al mismo tiempo, el paso de una recesión al crecimiento aumentaría los ingresos empresariales y el empleo, además de reducir el volumen de créditos morosos e impagos de hipotecas que sufren los bancos, algo que reducirá sus pérdidas y facilitará su recapitalización.

Feldstein indica que el continuo descenso del euro refleja la percepción del mercado de que la zona del euro podría desintegrarse. Los inversores no dudan en recordar la rapidez con la que una moneda puede caer, indica el profesor de Harvard al recordar que el euro cayó casi un 30% frente al dólar en aproximadamente un año y se redujo en un 25% frente a la libra británica durante los seis primeros meses de 2008.

Es por ello que el descenso del euro puede ocurrir sin una acción específica por parte del Banco Central Europeo. Aún así, Feldstein recomienda un nuevo cambio de política por parte del BCE que fomente una política monetaria "más laxa" que acelere de forma controlada la bajada del euro.

Además, el profesor cree que no habría grandes problemas con EEUU, ya que si bien se vería afectado por la mejora de las exportaciones europeas, el impacto en su economía sería relativamente pequeño, ya que el comercio con la Eurozona no llega a suponer el 5% del PIB de EEUU. Por ello, asegura que no hay razón para esperar una reacción de Washington, quien por otro lado tiene pocas armas a su disposición (ya bajó los tipos al 0% y se embarcó en políticas de estímulo monetario).

Tras exponer su tesis, Feldstein deja claro que como indicó hace 20 años, "la imposición de una moneda única en un grupo heterogéneo de países fue un error". En este sentido explica que Europa no tiene el tipo de movilidad geográfica y las transferencias automáticas entre los países ricos y pobres que permiten a EEUU operar con una moneda única. Sin embargo, mientra que "la creación de la zona del euro fue un error económico", la disolución actual de la moneda única "sería muy costoso para los gobiernos, los inversores y los ciudadanos".

martes, 24 de julio de 2012

Moody's amenaza con rebajar la máxima nota de Alemania, Países Bajos y Luxemburgo

La agencia de calificación crediticia Moody's ha puesto en

perspectiva negativa la máxima nota de solvencia (Aaa) de

Alemania, los Países Bajos y

Luxemburgo, ante las mayores probabilidades de que Grecia

abandone la eurozona y de que España e Italia necesiten asistencia por parte de

los países más fuertes del bloque del euro. Por contra, la agencia ha ratificado

la perspectiva estable de la triple A de Finlandia.

El Eurogrupo ha "tomado nota" de la decisión de Moody's y ha reiterado su “compromiso de garantizar la estabilidad de la zona euro en su conjunto”, según ha dicho este martes su presidente, Jean-Claude Juncker. Se trata de una declaración inusual porque las instituciones europeas rechazan normalmente valorar las decisiones de las agencias de 'rating'.

La calificadora de riesgos ha justificado esta decisión en el mayor riesgo de que Grecia finalmente acabe abandonando la eurozona, lo que supondría una amenaza material para el conjunto del bloque, así como por las cada vez mayores cargas asumidas por los países más sólidos de la eurozona como resultado de las políticas adoptadas por los líderes europeos en respuesta a la crisis.

"Moody's sigue opinando que esta aproximación no dará un resultado estable y estará asociada con una serie de sacudidas, que, probablemente, serán de mayor magnitud a medida que persista la crisis", advierte la agencia.

"El deterioro continuado de las condiciones macroeconómicas y de financiación de España e Italia ha elevado el riesgo de que necesiten algún tipo de ayuda externa de unas proporciones materialmente mayores debido a la magnitud de estos países y el tamaño de sus deuda", añade.

La agencia destaca en el caso de Alemania la vulnerabilidad del sistema bancario germano al riesgo de un empeoramiento de la crisis de deuda debido a su significativa exposición a España e Italia, así como su limitada capacidad de absorber pérdidas. De este modo, Moody's apunta que la locomotora europea podría perder su posición de privilegio si el Gobierno alemán se viera obligado a prestar apoyo a la banca, así como si algún país abandonara la zona euro o en el caso de registrar un acusado aumento de los costes de financiación al perder la condición de 'refugio' para los inversores.

La decisión de este martes, se suma al anuncio del pasado 13 de febrero, cuando Moody's colocó en perspectiva negativa las calificaciones 'Aaa' de Austria y Francia, lo que deja a Finlandia como el único país triple A de la eurozona que no ve amenazado su 'rating' a medio plazo.

El Eurogrupo ha "tomado nota" de la decisión de Moody's y ha reiterado su “compromiso de garantizar la estabilidad de la zona euro en su conjunto”, según ha dicho este martes su presidente, Jean-Claude Juncker. Se trata de una declaración inusual porque las instituciones europeas rechazan normalmente valorar las decisiones de las agencias de 'rating'.

La calificadora de riesgos ha justificado esta decisión en el mayor riesgo de que Grecia finalmente acabe abandonando la eurozona, lo que supondría una amenaza material para el conjunto del bloque, así como por las cada vez mayores cargas asumidas por los países más sólidos de la eurozona como resultado de las políticas adoptadas por los líderes europeos en respuesta a la crisis.

"Moody's sigue opinando que esta aproximación no dará un resultado estable y estará asociada con una serie de sacudidas, que, probablemente, serán de mayor magnitud a medida que persista la crisis", advierte la agencia.

Aumenta el riesgo

"El deterioro continuado de las condiciones macroeconómicas y de financiación de España e Italia ha elevado el riesgo de que necesiten algún tipo de ayuda externa de unas proporciones materialmente mayores debido a la magnitud de estos países y el tamaño de sus deuda", añade.

La agencia destaca en el caso de Alemania la vulnerabilidad del sistema bancario germano al riesgo de un empeoramiento de la crisis de deuda debido a su significativa exposición a España e Italia, así como su limitada capacidad de absorber pérdidas. De este modo, Moody's apunta que la locomotora europea podría perder su posición de privilegio si el Gobierno alemán se viera obligado a prestar apoyo a la banca, así como si algún país abandonara la zona euro o en el caso de registrar un acusado aumento de los costes de financiación al perder la condición de 'refugio' para los inversores.

La decisión de este martes, se suma al anuncio del pasado 13 de febrero, cuando Moody's colocó en perspectiva negativa las calificaciones 'Aaa' de Austria y Francia, lo que deja a Finlandia como el único país triple A de la eurozona que no ve amenazado su 'rating' a medio plazo.

lunes, 23 de julio de 2012

PROHIBIR VENTAS A CORTO O BAJISTAS

La Comisión Nacional del Mercado de Valores (CNMV) ha decidido "prohibir de forma cautelar con efectos inmediatos" operaciones cortas o bajistas de todos los valores admitidos a negociación en mercados secundarios españoles durante tres meses, desde hoy hasta el próximo 23 de octubre.

La CNMV ya prohibió las posiciones cortas entre agosto de 2011 y febrero de este año, de acuerdo con los supervisores bursátiles de Francia, Italia y Bélgica, aunque en aquella ocasión la prohibición afectaba sólo a los valores del sector financiero.

El supervisor bursátil indica en un comunicado que ha tomado esta decisión al mismo tiempo que su homólogo italiano, debido a la situación de "extrema volatilidad que atraviesan los mercados de valores europeos, que podría perturbar su ordenado funcionamiento y afectar al normal desenvolvimiento de la actividad financiera".

Sin embargo, la comisión nacional que controla el mercado de valores en Italia (Consob) ha restringido la prohibición a las acciones del sector bancario y de seguros. La CNMV explica que en las actuales condiciones "resulta preciso revisar la operativa de los mercados de valores con el fin de asegurar el mantenimiento de la estabilidad financiera".

Las ventas en corto o apuestas a la baja consisten en tomar prestadas acciones para venderlas en el mercado con la esperanza de que su precio caerá, momento en que los títulos se recompran más baratos y se devuelven a su propietario, obteniendo como ganancia la diferencia entre el precio de venta y el de recompra posterior. La prohibición de operar con posiciones cortas se puede prorrogar o levantar si la CNMV lo considerara necesario.

Tras la prohibición inicial aprobada el 11 de agosto de 2011, España decidió prorrogarla el 25 de ese mes y posteriormente el 28 de septiembre, del mismo modo que lo hicieron los supervisores bursátiles de Italia, Francia y Bélgica. En febrero de este año, la CNMV, también de acuerdo con otras comisiones de mercados de valores, levantó la limitación una vez que había remitido la situación de extrema volatilidad, continua inestabilidad e incertidumbre en los mercados de valores europeos.

La CNMV ya prohibió las posiciones cortas entre agosto de 2011 y febrero de este año, de acuerdo con los supervisores bursátiles de Francia, Italia y Bélgica, aunque en aquella ocasión la prohibición afectaba sólo a los valores del sector financiero.

El supervisor bursátil indica en un comunicado que ha tomado esta decisión al mismo tiempo que su homólogo italiano, debido a la situación de "extrema volatilidad que atraviesan los mercados de valores europeos, que podría perturbar su ordenado funcionamiento y afectar al normal desenvolvimiento de la actividad financiera".

Sin embargo, la comisión nacional que controla el mercado de valores en Italia (Consob) ha restringido la prohibición a las acciones del sector bancario y de seguros. La CNMV explica que en las actuales condiciones "resulta preciso revisar la operativa de los mercados de valores con el fin de asegurar el mantenimiento de la estabilidad financiera".

Las ventas en corto o apuestas a la baja consisten en tomar prestadas acciones para venderlas en el mercado con la esperanza de que su precio caerá, momento en que los títulos se recompran más baratos y se devuelven a su propietario, obteniendo como ganancia la diferencia entre el precio de venta y el de recompra posterior. La prohibición de operar con posiciones cortas se puede prorrogar o levantar si la CNMV lo considerara necesario.

Tras la prohibición inicial aprobada el 11 de agosto de 2011, España decidió prorrogarla el 25 de ese mes y posteriormente el 28 de septiembre, del mismo modo que lo hicieron los supervisores bursátiles de Italia, Francia y Bélgica. En febrero de este año, la CNMV, también de acuerdo con otras comisiones de mercados de valores, levantó la limitación una vez que había remitido la situación de extrema volatilidad, continua inestabilidad e incertidumbre en los mercados de valores europeos.

La economía cayó el 0,4% en el segundo trimestre

De acuerdo con la estimación publicada hoy por el Banco de España, la demanda interna se contrajo el 1,2%, si bien el impacto negativo de esta caída fue amortiguado en parte por el sector exterior, con una contribución positiva al PIB del 0,8%, más alta que en el trimestre precedente, gracias a la recuperación de las exportaciones.

Según la entidad, España se está enfrentando a un entorno muy complicado de debilitamiento de la economía mundial, inestabilidad de los mercados financieros y dudas sobre la dirección de la política europea.

En esta situación, señala como las dos principales fuentes de vulnerabilidad de la economía española la situación del sistema bancario y la percepción de que las administraciones públicas tendrán dificultades para corregir el déficit.

"Más reformas y más ajustes"

El subgobernador del Banco de España, Fernando Restoy, ha pedido al Gobierno más reformas y ajustes, "en la misma línea de los adoptados hace unos días", para calmar a los mercados, después de que la prima de riesgo española haya superado los 630 puntos básicos.

"Lo que está claro es que ahora hace falta algo más para restaurar la tranquilidad en los mercados", ha afirmado Restoy, quien también ha señalado la "necesidad" de mecanismos "que fortalezcan la unión monetaria europea".

El subgobernador del supervisor nacional ha mostrado su respeto hacia la decisión del Banco Central Europeo (BCE) de no comprar deuda soberana, "ya que el Banco de España es parte del Eurosistema y tiene que ser respetuoso con las decisiones de sus órganos colegiados".

No obstante, Restoy ha reconocido que los "problemas" de las primas de riesgo de España e Italia "no son solo de sus países, pues los mercados están mostrando su inquietud con la situación de toda Europa".

Según la entidad, España se está enfrentando a un entorno muy complicado de debilitamiento de la economía mundial, inestabilidad de los mercados financieros y dudas sobre la dirección de la política europea.

En esta situación, señala como las dos principales fuentes de vulnerabilidad de la economía española la situación del sistema bancario y la percepción de que las administraciones públicas tendrán dificultades para corregir el déficit.

"Más reformas y más ajustes"

El subgobernador del Banco de España, Fernando Restoy, ha pedido al Gobierno más reformas y ajustes, "en la misma línea de los adoptados hace unos días", para calmar a los mercados, después de que la prima de riesgo española haya superado los 630 puntos básicos.

"Lo que está claro es que ahora hace falta algo más para restaurar la tranquilidad en los mercados", ha afirmado Restoy, quien también ha señalado la "necesidad" de mecanismos "que fortalezcan la unión monetaria europea".

El subgobernador del supervisor nacional ha mostrado su respeto hacia la decisión del Banco Central Europeo (BCE) de no comprar deuda soberana, "ya que el Banco de España es parte del Eurosistema y tiene que ser respetuoso con las decisiones de sus órganos colegiados".

No obstante, Restoy ha reconocido que los "problemas" de las primas de riesgo de España e Italia "no son solo de sus países, pues los mercados están mostrando su inquietud con la situación de toda Europa".

A qué han sido obligados los países que han solicitado el rescate

A qué han sido obligados los países que han solicitado el rescate

Grecia, Irlanda y Portugal son, hasta la fecha, los tres países rescatados por la UE. Aunque con variantes, los tres programas de ayuda rotan sobre el mismo eje: un fuerte ajuste presupuestario para embridar las cuentas públicas. Para ello, se exige elevar la fiscalidad a las rentas y al consumo; aplicar un plan de privatizaciones, recorte de empleos y salarios públicos y adelgazar el sistema de pensiones.

Hasta la fecha, tres países del área euro han tenido que ser rescatados para evitar la ruptura de la unión monetaria. Las ayudas comprometidas suman más de 400.000 millones, de los que 240.000 corresponden a Grecia, mientras que Portugal e Irlanda se reparten el resto casi a partes iguales. Atenas fue la primera en solicitar ayuda, empezó a negociarse en marzo de 2010 y se oficializó el 2 de mayo de ese año, aunque el pasado mes de marzo fue necesario ampliar el programa inicial, dotado con 110.000 millones. Irlanda claudicó el 5 de noviembre de 2010 y, finalmente, Portugal cayó el 8 de abril de 2011.

A los tres países se les exige un fuerte ajuste para equilibrar las cuentas públicas; un recorte de gastos que ataca sin medias tintas todas las líneas: subida de la carga fiscal; despido de funcionarios; reducción de servicios públicos; privatizaciones y recorte de las pensiones. En detalle, cada Gobierno tiene su pliego particular de condiciones.

Grecia. La meta final es que la deuda pública sea del 117% del PIB en 2020, con el objetivo de crear "las bases de un crecimiento económico y de empleo sostenibles". El acuerdo de mayo de 2010 estableció un paquete de ayuda de 110.000 millones y el de este año, se amplió en otros 130.000 millones de euros. El Gobierno debe actuar en el terreno de la política fiscal, reformas fiscales de carácter estructural, privatizaciones y reforma del sector financiero y medidas estructurales para fortalecer el crecimiento.

El plan exige a Grecia encontrar de inmediato vías de ahorro equivalentes al 8,5% del PIB. Se han impuesto suspensiones de pagas extraordinarias en la remuneración de los empleados públicos y en los pensionistas. Se reducirán un 10% las pensiones y se procederá a despedir a 150.000 funcionarios. Además, hay un plan detallado de privatizaciones de empresas que prestan servicios públicos o que son controladas por el Estado. Este proyecto incluye la venta de empresas de aguas, defensa, energía, minería, industria ferroviaria, aeropuertos y también de apuestas deportivas, participadas por la Administración.

Irlanda. El Gobierno de Dublín se vio obligado a presentar un programa fiscal en 2011 que contempla el fin de un buen número de exenciones, incluidos los incentivos a los planes de pensiones,una subida general de impuestos, una reducción de los llamados "gastos de protección social", acortando la prestación por desempleo de larga duración, un recorte medio del 4% en las pensiones y, por último, "reducción del número de empleados públicos". El ejecutivo irlandés decidió además reducir en un euro el sueldo mínimo por hora y flexibilizar las condiciones en que las empresas pueden aducir que no tienen dinero para pagar salarios.

Portugal. En 2014, el déficit general del Gobierno luso no podrá superar los 4.521 millones de euros. Para ello, Lisboa ya ha puesto en marcha un plan que pasa por ampliar las bases impositivas y reducir el gasto público. Habiendo sido identificadas las empresas públicas, como uno de "los mayores riesgos fiscales" para el Estado, el Ejecutivo ha desarrollado un plan para subir las tarifas que cobran estas empresas por sus servicios, reducir el número de compañías existentes, implementar un control salarial y proceder a la privatización en empresas de servicios de transporte, energía, comunicaciones y seguros, con el objetivo de ingresar 5.500 millones de euros. Adicionalmente, el Gobierno deberá reducir un 20% la infraestructura municipal (incluyendo oficinas y personal) y un 15% la central. Deberá detallarse un listado de activos, incluyendo bienes inmobiliarios, de todas las administraciones públicas para ponerlo a la venta.

A los tres países se les exige un fuerte ajuste para equilibrar las cuentas públicas; un recorte de gastos que ataca sin medias tintas todas las líneas: subida de la carga fiscal; despido de funcionarios; reducción de servicios públicos; privatizaciones y recorte de las pensiones. En detalle, cada Gobierno tiene su pliego particular de condiciones.

Grecia. La meta final es que la deuda pública sea del 117% del PIB en 2020, con el objetivo de crear "las bases de un crecimiento económico y de empleo sostenibles". El acuerdo de mayo de 2010 estableció un paquete de ayuda de 110.000 millones y el de este año, se amplió en otros 130.000 millones de euros. El Gobierno debe actuar en el terreno de la política fiscal, reformas fiscales de carácter estructural, privatizaciones y reforma del sector financiero y medidas estructurales para fortalecer el crecimiento.

El plan exige a Grecia encontrar de inmediato vías de ahorro equivalentes al 8,5% del PIB. Se han impuesto suspensiones de pagas extraordinarias en la remuneración de los empleados públicos y en los pensionistas. Se reducirán un 10% las pensiones y se procederá a despedir a 150.000 funcionarios. Además, hay un plan detallado de privatizaciones de empresas que prestan servicios públicos o que son controladas por el Estado. Este proyecto incluye la venta de empresas de aguas, defensa, energía, minería, industria ferroviaria, aeropuertos y también de apuestas deportivas, participadas por la Administración.

Irlanda. El Gobierno de Dublín se vio obligado a presentar un programa fiscal en 2011 que contempla el fin de un buen número de exenciones, incluidos los incentivos a los planes de pensiones,una subida general de impuestos, una reducción de los llamados "gastos de protección social", acortando la prestación por desempleo de larga duración, un recorte medio del 4% en las pensiones y, por último, "reducción del número de empleados públicos". El ejecutivo irlandés decidió además reducir en un euro el sueldo mínimo por hora y flexibilizar las condiciones en que las empresas pueden aducir que no tienen dinero para pagar salarios.

Portugal. En 2014, el déficit general del Gobierno luso no podrá superar los 4.521 millones de euros. Para ello, Lisboa ya ha puesto en marcha un plan que pasa por ampliar las bases impositivas y reducir el gasto público. Habiendo sido identificadas las empresas públicas, como uno de "los mayores riesgos fiscales" para el Estado, el Ejecutivo ha desarrollado un plan para subir las tarifas que cobran estas empresas por sus servicios, reducir el número de compañías existentes, implementar un control salarial y proceder a la privatización en empresas de servicios de transporte, energía, comunicaciones y seguros, con el objetivo de ingresar 5.500 millones de euros. Adicionalmente, el Gobierno deberá reducir un 20% la infraestructura municipal (incluyendo oficinas y personal) y un 15% la central. Deberá detallarse un listado de activos, incluyendo bienes inmobiliarios, de todas las administraciones públicas para ponerlo a la venta.

domingo, 22 de julio de 2012

El ex jefe de HSBC no frenó el flujo de dinero de carteles de drogas

El expresidente ejecutivo del HSBC y actual secretario de Estado británico de Comercio, Stephen Green, recibe críticas de la oposición política al revelarse que el banco continuó operando cuentas vinculadas supuestamente a los carteles de la droga mexicanos después de haber sido alertado.

Así lo afirma hoy la edición digital del dominical británico "The Observer", que señala que Green y otros ex ejecutivos de la institución bancaria recibieron la advertencia de los organismos reguladores sobre los problemas de supuesto lavado de dinero.Las revelaciones de estas operaciones, contenidas en un informe del senado de EEUU, vienen cuestionando la labor de Green al frente del HSBC, del que fue consejero delegado entre 2003 y 2006 y presidente ejecutivo entre 2006 y 2010, cuando entró en el Gobierno de coalición entre conservadores y liberaldemócratas.

Hasta el momento, Green se ha negado a hablar de esta informe, pero el portavoz del Tesoro del Partido Laborista (en la oposición), Chris Leslie, le ha escrito para exigirle que revele cuándo tuvo conocimiento del problema y que medidas tomó para corregirlo, según informan hoy los medios británicos.

"Es un asunto de gran importancia para la opinión pública que tenga la oportunidad de explicar si estaba al tanto de algo durante el tiempo que permaneció en el banco", indica la misiva de Leslie divulgada hoy.

De acuerdo con el informe de EEUU, en el año 2005 Green fue alertado de que la sucursal mexicana del HSBC se estaba inventando que estuviera tomando medidas contra el lavado de dinero.

Según la información, el informe del Senado de EEUU también señala que Green fue alertado sobre la labor del banco en facilitar unas transacciones para unos bancos y compañías iraníes, teniendo en cuenta que estaban sujetas a estrictas regulaciones impuestas por la Oficina de Control de Activos Extranjeros de EEUU.

Las críticas contra Green llegan en momentos en que es visto como favorito para suceder a Mervyn King como gobernador del Banco de Inglaterra, según la prensa.

Alemania dice que la salida de Grecia del euro ni es improbable ni "causa espanto

El ministro alemán de Economía, Philipp Rösler, afirmó hoy que un abandono de

Grecia de la zona euro "ya no es improbable" y añadió que esa posibilidad ha

dejado de "causar espanto".

"Para mí, un abandono de Grecia del euro dejó hace tiempo de dar miedo", apunta el ministro y líder del Partido Liberal (FDP), en una entrevista que será emitida esta noche en la cadena de televisión pública ARD, según un avance difundido por su redacción.

Hay que esperar al informe de la troika -Comisión Europea (CE), Banco Central Europeo (BCE) y Fondo Monetario Internacional (FMI)- para conocer la situación, prosigue el ministro, para añadir que, personalmente, es "más que escéptico" sobre la posibilidad de que Atenas pueda cumplir los compromisos adquiridos.

"Si Grecia no puede cumplir los compromisos, no habrá más pagos", sostiene Rösler, lo que implicará que el país deberá declararse insolvente.

Las declaraciones del ministro siguen a las informaciones difundidas este domingo por el semanario Der Spiegel, según el cual el FMI se plantea detener su aportación a las ayudas a Grecia, lo que abocaría al país heleno a la insolvencia a partir del próximo septiembre.

De acuerdo con ese medio, el FMI ha advertido ya a la cúpula de la Unión Europea (UE) de que su paciencia con Grecia se ha agotado y de que, por tanto, no participará con nuevas aportaciones.

Las informaciones del semanario, que saldrá a la venta mañana, se remiten a las evaluaciones que actualmente lleva a cabo la troika acerca de Grecia y cuyos resultados se espera se conozcan en septiembre.

De acuerdo con estas evaluaciones, el FMI considera que Atenas no estará en disposición de responder a lo comprometido para 2020 y rebajar al 120 % de su Producto Interior Bruto (PIB) su nivel de endeudamiento.

Conceder al país un plazo mayor implicaría nuevas inyecciones financieras por un monto de unos 50.000 millones de euros, a lo que muchos países de la UE no están dispuestos, apunta el semanario.

De acuerdo con ese medio, el peligro de un abandono del euro por parte de Grecia se considera "asumible" por parte de algunos miembros de la zona del euro y se cuenta que se podría evitar un contagio con el nuevo fondo permanente de rescate, el MEDE.

Dicho fondo permanente está pendiente aún de ratificación en Alemania, a la espera de que el Tribunal Constitucional se pronuncie sobre las demandas en curso, lo que se prevé que ocurra el 12 de septiembre.

"Para mí, un abandono de Grecia del euro dejó hace tiempo de dar miedo", apunta el ministro y líder del Partido Liberal (FDP), en una entrevista que será emitida esta noche en la cadena de televisión pública ARD, según un avance difundido por su redacción.

Hay que esperar al informe de la troika -Comisión Europea (CE), Banco Central Europeo (BCE) y Fondo Monetario Internacional (FMI)- para conocer la situación, prosigue el ministro, para añadir que, personalmente, es "más que escéptico" sobre la posibilidad de que Atenas pueda cumplir los compromisos adquiridos.

"Si Grecia no puede cumplir los compromisos, no habrá más pagos", sostiene Rösler, lo que implicará que el país deberá declararse insolvente.

Las declaraciones del ministro siguen a las informaciones difundidas este domingo por el semanario Der Spiegel, según el cual el FMI se plantea detener su aportación a las ayudas a Grecia, lo que abocaría al país heleno a la insolvencia a partir del próximo septiembre.

De acuerdo con ese medio, el FMI ha advertido ya a la cúpula de la Unión Europea (UE) de que su paciencia con Grecia se ha agotado y de que, por tanto, no participará con nuevas aportaciones.

Las informaciones del semanario, que saldrá a la venta mañana, se remiten a las evaluaciones que actualmente lleva a cabo la troika acerca de Grecia y cuyos resultados se espera se conozcan en septiembre.

De acuerdo con estas evaluaciones, el FMI considera que Atenas no estará en disposición de responder a lo comprometido para 2020 y rebajar al 120 % de su Producto Interior Bruto (PIB) su nivel de endeudamiento.

Conceder al país un plazo mayor implicaría nuevas inyecciones financieras por un monto de unos 50.000 millones de euros, a lo que muchos países de la UE no están dispuestos, apunta el semanario.

De acuerdo con ese medio, el peligro de un abandono del euro por parte de Grecia se considera "asumible" por parte de algunos miembros de la zona del euro y se cuenta que se podría evitar un contagio con el nuevo fondo permanente de rescate, el MEDE.